SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Одними из наиболее ликвидных выпусков являются ЗО Газпрома - Альфа-Банк

- 19 января 2024, 14:31

- |

Замещающие облигации: сколько их, кто выпускает и какие доходности.

Замещающие облигации (ЗО) — это облигации, выпускаемые с 2022 г. по российскому праву взамен классических еврооблигаций. Поговорим о том, чем они интересны для инвесторов. Замещающие облигации позволяют инвестору получать валютную доходность, но без прежних инфраструктурных рисков. Выплаты производятся в рублях, при этом стоимость бумаг и купоны по-прежнему привязаны к долларам, евро или франкам.

( Читать дальше )

Замещающие облигации (ЗО) — это облигации, выпускаемые с 2022 г. по российскому праву взамен классических еврооблигаций. Поговорим о том, чем они интересны для инвесторов. Замещающие облигации позволяют инвестору получать валютную доходность, но без прежних инфраструктурных рисков. Выплаты производятся в рублях, при этом стоимость бумаг и купоны по-прежнему привязаны к долларам, евро или франкам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Результаты доразмещения ЗО ГазК-24Е-1 - Ренессанс Капитал

- 07 декабря 2023, 17:36

- |

Газпром Капитал сообщил о результатах доразмещения замещающих облигаций (ЗО) на выпуск еврооблигаций Газпром-24€ 2,95% (ЗО ГазК-24Е-1, погашение – январь 2024 года). При доразмещении были обменяны бумаги объёмом €212 млн (практически все – в результате внебиржевого обмена, т.е. на хранении в Euroclear), что составило 64% от бумаг, остававшихся в обращении после первого обмена (в нём было выпущено ЗО на €670 млн на €1 млрд выпуска замещаемых еврооблигаций) и является рекордом для доразмещений Газпрома. В результате в выпуске был достигнут наивысший коэффициент замещения среди всех выпусков Газпрома – 88%.

Появление на рынке дополнительного крупного объёма бумаг, обменянных из внешнего периметра, на вторичные котировки ЗО особого влияния оказать не должно, т.к. выпуск погашается через 1,5 месяца.

( Читать дальше )

Появление на рынке дополнительного крупного объёма бумаг, обменянных из внешнего периметра, на вторичные котировки ЗО особого влияния оказать не должно, т.к. выпуск погашается через 1,5 месяца.

С нашей точки зрения, в связи с заметно улучшившимися показателями обмена еврооблигаций Газпрома в осенних доразмещениях (сентябрь-ноябрь) и получением освобождения от правкомиссии на проведение выплат через НРД по еврооблигациям, учитываемым в российских депозитариях, и после выпусков ЗО, компании стоит рассмотреть проведение дополнительных доразмещений в отдельных выпусках ЗО, в которых вторые доразмещения проходили весной-летом 2023 года.Булгаков Алексей

( Читать дальше )

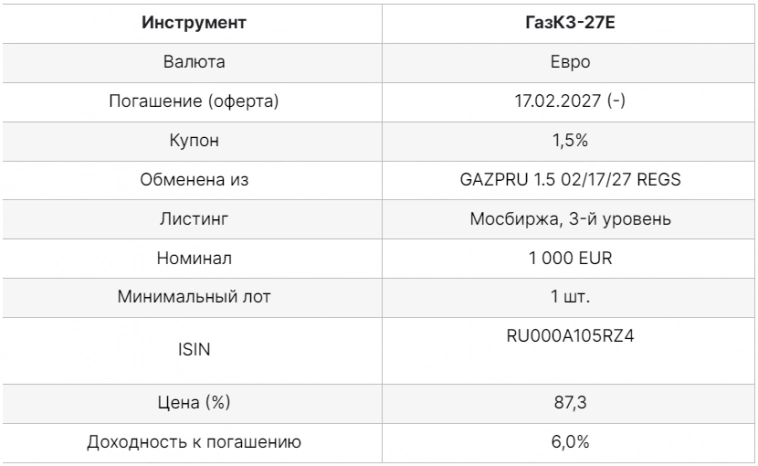

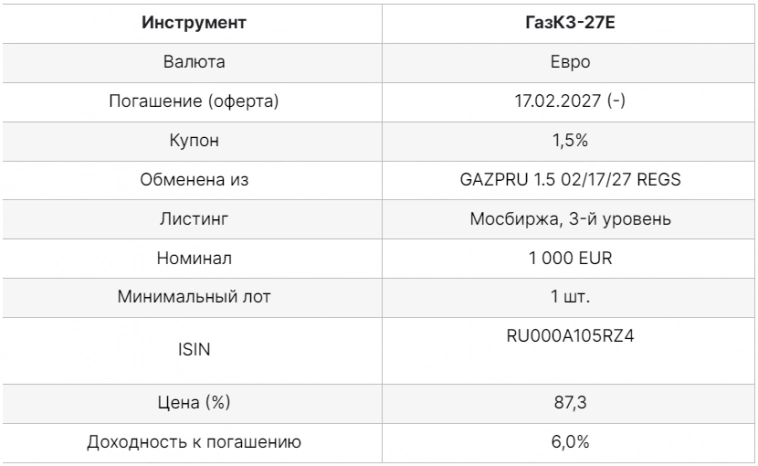

Новости рынков |Замещающий выпуск ГазКЗ-27Е - не курсом единым - Финам

- 04 декабря 2023, 19:51

- |

Конъюнктура на валютном рынке привела к настоящему ралли на рынке замещающих облигаций. Тем не менее, интересные точки входа могут создавать и раунды доразмещения бумаг. Ориентация на 3-летние выпуски позволяет потенциально рассчитывать на получение «чистой» валютной доходности.

( Читать дальше )

( Читать дальше )

Новости рынков |Доразмещение ГазК-БЗО-26E - Ренессанс Капитал

- 29 ноября 2023, 17:24

- |

Газпром Капитал с 28 ноября по 6 декабря собирает книгу заявок по доразмещению Евро перпа (обмен XS2243635757 на RU000A105QX1).

При первичном размещении (январь 2023 года) было обменяно 55% от объёма евробонда (€0.55 млрд. по номиналу), что существенно меньше 70% в $ перпе (доразмещение в ГазК-БЗО-26Д было весьма маленьким, $75 млн или 18% от бумаг, остававшихся в обращении, из-за появившихся проблем с расчётами по бумагам на хранении в некоторых «дружественных» депозитариях). Поскольку с ценовой точки зрения бумага была довольно привлекательна для покупки во внешнем периметре весной-летом 2023 года, то объём доразмещения может быть существенным.

Обмен производится только по поставке, расчёты планируется завершить 12 декабря, к обмену принимаются бумаги форматов как RegS, так и 144а, ограничения по «дружественности приобретения» для держателей не предусмотрены.

( Читать дальше )

При первичном размещении (январь 2023 года) было обменяно 55% от объёма евробонда (€0.55 млрд. по номиналу), что существенно меньше 70% в $ перпе (доразмещение в ГазК-БЗО-26Д было весьма маленьким, $75 млн или 18% от бумаг, остававшихся в обращении, из-за появившихся проблем с расчётами по бумагам на хранении в некоторых «дружественных» депозитариях). Поскольку с ценовой точки зрения бумага была довольно привлекательна для покупки во внешнем периметре весной-летом 2023 года, то объём доразмещения может быть существенным.

Обмен производится только по поставке, расчёты планируется завершить 12 декабря, к обмену принимаются бумаги форматов как RegS, так и 144а, ограничения по «дружественности приобретения» для держателей не предусмотрены.

При обмене существенного объёма после завершения расчётов в ЗО может возникнуть определённый навес предложения. Выпуски ЗО Газпрома, где пока не было доразмещений: ГазК-25Е-1, -25Е-2, -26Е, -27Е.Булгаков Алексей

( Читать дальше )

Новости рынков |Газпром – доразмещение ЗО ГазК-24Е-2 - Ренессанс Капитал

- 21 ноября 2023, 13:04

- |

Газпром Капитал в понедельник (20 ноября) объявил о доразмещении замещающих облигаций (ЗО) ГазК-24Е-2 (погашение – 24 января 2024 года, т.е. через два месяца). Условия стандартные для выпусков ЗО Газпрома: внебиржевой обмен открыт с 21 по 30 ноября, расчёты до 5 декабря 2023 года, подтверждение владения по 24 ноября, обмен только по поставке, ограничений по «дружественности» приобретения нет.

В выпуске изначально был хороший уровень участия при первом обмене (состоялся в ноябре 2022 года, когда история с обменом бумаг из Euroclear уже активно проигрывалась рынком, а сложностей с обменом по поставке ещё не было) – 67% от общего объёма. Поскольку почти 100% объёмов доразмещений в ЗО Газпрома – это бумаги из Euroclear, то объём доразмещения, вероятно, будет не очень велик. В любом случае он никак не повлияет на вторичные котировки, т.к. ЗО погашается через два месяца, а локальные банки – держатели оригинальных евробондов, наверное, обменяли все свои пакеты при первом обмене и уже вышли из своих позиций. С поправкой на валютный курс бонд котируется на Мосбирже по 99,1 п.п. бид, доходность – 8,1%.

( Читать дальше )

В выпуске изначально был хороший уровень участия при первом обмене (состоялся в ноябре 2022 года, когда история с обменом бумаг из Euroclear уже активно проигрывалась рынком, а сложностей с обменом по поставке ещё не было) – 67% от общего объёма. Поскольку почти 100% объёмов доразмещений в ЗО Газпрома – это бумаги из Euroclear, то объём доразмещения, вероятно, будет не очень велик. В любом случае он никак не повлияет на вторичные котировки, т.к. ЗО погашается через два месяца, а локальные банки – держатели оригинальных евробондов, наверное, обменяли все свои пакеты при первом обмене и уже вышли из своих позиций. С поправкой на валютный курс бонд котируется на Мосбирже по 99,1 п.п. бид, доходность – 8,1%.

( Читать дальше )

Новости рынков |Газпром Капитал, ЗО24-1-Е - возможность для входа под доразмещение - Финам

- 24 октября 2023, 16:49

- |

Самый активный эмитент замещающих облигаций — «Газпром» — завершает вторую волну доразмещений своих еврооблигационных выпусков. В частности, в 2022 году компания разместила замещающие облигации в отношении еврового выпуска с погашением в 2024 году, размещенного в 2017 году по ставке 2,25% годовых (ISIN XS1721463500). Тогда удалось заместить 35,8% выпуска. В октябре этого года компания провела второй раунд размещения, доведя долю замещенных бумаг в выпуске ГазКЗ-24Е до 59,6%.

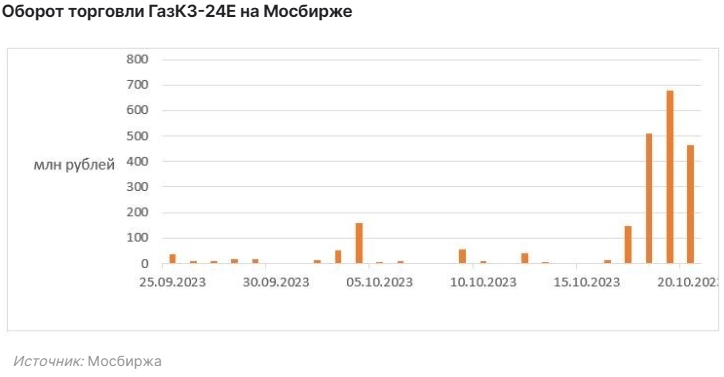

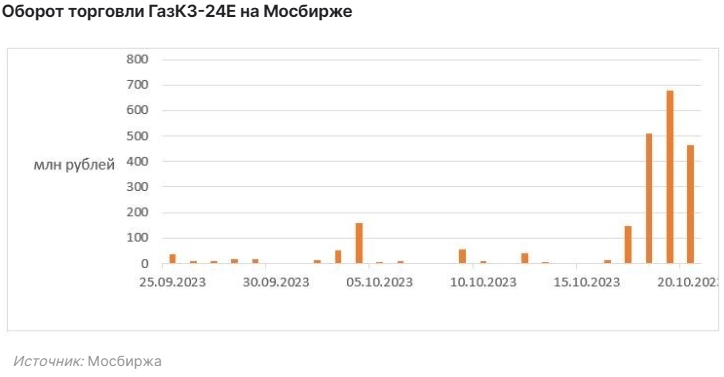

Доразмещение, как правило, приводит к росту оборотов торговли бумагой. Произошло это, как видно на графике ниже, и с выпуском ГазКЗ-24Е. Кроме общего повышения ликвидности, часть держателей после получения замещающего выпуска предпочитают, видимо, закрыть свою позицию.

( Читать дальше )

Доразмещение, как правило, приводит к росту оборотов торговли бумагой. Произошло это, как видно на графике ниже, и с выпуском ГазКЗ-24Е. Кроме общего повышения ликвидности, часть держателей после получения замещающего выпуска предпочитают, видимо, закрыть свою позицию.

В результате доходность выпуска взлетела с 8,2% (канун доразмещения) до текущих 10,2% годовых. С учетом того, что ГазКЗ-24Е погашается примерно через год (22.11.2024 г.), представляется, что в настоящий момент существует очень интересная возможность зафиксировать экспозицию на евро (обслуживание замещающих облигаций происходит в рублях по курсу ЦБ) с двузначной доходностью.Ковалев Алексей

( Читать дальше )

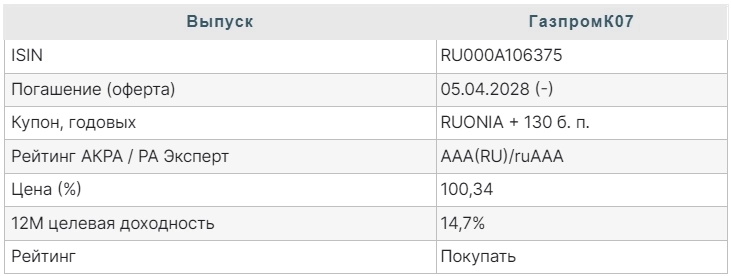

Новости рынков |Газпром Капитал серии 07: позиционирование в соответствии с новой процентной реальностью - Финам

- 13 октября 2023, 18:34

- |

Пожалуй, наиболее заметным трендом последнего времени на рынке рублевого долга является активное предложение облигаций с переменным купоном (так называемых «флоатеров») со стороны корпоративных заемщиков. Одним из закоперщиков этого процесса весной 2023 года выступил «Газпром», который в начале октября разместил еще два выпуска с привязкой к ставке RUONIA на общую сумму 60 млрд рублей.

Октябрьским выпускам еще предстоит определить свое место на рынке, тогда как наше внимание сосредоточено на апрельском выпуске газового концерна, являющимся одним из самых ликвидных в сегменте флоатеров. Например, медиана его дневного оборота на Мосбирже составляет почти 13 млн рублей, что является очень приличным показателем для всего сектора рублевых облигаций.

( Читать дальше )

Октябрьским выпускам еще предстоит определить свое место на рынке, тогда как наше внимание сосредоточено на апрельском выпуске газового концерна, являющимся одним из самых ликвидных в сегменте флоатеров. Например, медиана его дневного оборота на Мосбирже составляет почти 13 млн рублей, что является очень приличным показателем для всего сектора рублевых облигаций.

( Читать дальше )

Новости рынков |Давление на котировки ОФЗ будет сохраняться - Промсвязьбанк

- 09 октября 2023, 11:07

- |

Кривая ОФЗ за прошедшую неделю продолжила рост по всей длине на 11-38 б.п. (12,62% — 3 года, 12,4% — 5 лет, 12,04% — 10 лет). Основная причина снижения котировок бумаг остается прежней – рост ожиданий дальнейшего повышения ключевой ставки из-за ослабления рубля (ключевой фактор инфляционных рисков). В связи с этим долговой рынок продолжает достаточно синхронно двигаться вместе с валютным рынком и парой USDRUB, в частности.

При этом погашение выпуска ОФЗ 25084 на 150 млрд руб. на прошлой неделе и сокращение программы заимствований Минфина рынок госбумаг поддержать не смогли.

На этой неделе ожидаем сохранения давления на котировки классических госбумаг ввиду неудачных попыток уйти ниже психологического уровня в 100 руб. за доллар.

( Читать дальше )

При этом погашение выпуска ОФЗ 25084 на 150 млрд руб. на прошлой неделе и сокращение программы заимствований Минфина рынок госбумаг поддержать не смогли.

На этой неделе ожидаем сохранения давления на котировки классических госбумаг ввиду неудачных попыток уйти ниже психологического уровня в 100 руб. за доллар.

На этом фоне высоким спросом продолжили пользоваться флоатеры – на прошлой неделе разместили выпуски РусГидро (ААА/-) (КС + 120 б.п.), и Газпром капитал (AAA/AAA) (RUONIA + 125 б.п.). Среди размещаемых бумаг рекомендуем обратить внимание на «золотые» облигации Группы Селигдар (-/А+), а также выпуск Металлоинвест (ААА/–) в юанях, которые позволят захэджировать риск дальнейшего ослабления рубля.Грицкевич Дмитрий

( Читать дальше )

Новости рынков |Котировки ОФЗ окажутся под давлением из-за рубля - Промсвязьбанк

- 06 октября 2023, 10:41

- |

Доходности ОФЗ вчера технически скорректировались вниз после заметного роста накануне – доходность 5-летних и 10-летних ОФЗ снизилась на 5 б.п. – до 12,34% и 12,0% годовых соответственно. Дополнительную поддержку рынку могло оказать получение средств после погашения в среду выпуска на 150 млрд руб.

Реинвестирование средств от погашения выпуска ОФЗ локально может поддержать котировки госбумаг в ближайшие несколько торговых дней. Однако преодоление парой USDRUB отметки в 100 руб. будет оказывать значительно большее давление на котировки ОФЗ в отсутствии действенных мер со стороны регулятора.

( Читать дальше )

Реинвестирование средств от погашения выпуска ОФЗ локально может поддержать котировки госбумаг в ближайшие несколько торговых дней. Однако преодоление парой USDRUB отметки в 100 руб. будет оказывать значительно большее давление на котировки ОФЗ в отсутствии действенных мер со стороны регулятора.

В текущей ситуации вероятность дальнейшего повышения ставки ЦБ выглядит крайне высокой, в результате чего по-прежнему целесообразно удерживать превалирующую долю флоатеров в облигационном портфеле. Вчера Газпром капитал (AAA/AAA) разместил 2 выпуска на 60 млрд. руб., снизив премию к RUONIA на 5 б.п. – до 125 б.п. Среди размещаемых бумаг рекомендуем обратить внимание на «золотые» облигации Группы Селигдар (-/А+), которые позволят снизить риск дальнейшего ослабления рубля по портфелю.Грицкевич Дмитрий

( Читать дальше )

Новости рынков |Долговые ценные бумаги - риски дальнейшего снижения сохраняются - Промсвязьбанк

- 05 октября 2023, 11:11

- |

Кривая госбумаг возобновила рост – годовые ОФЗ прибавили в доходности 8 б.п. (12,64%), 5-летние – 14 б.п. (12,39%, 10-летние – 7 б.п. (12,05%). Все внимание инвесторов по-прежнему сосредоточено на курсе рубля, который на текущий момент является основным источником проинфляционных рисков.

Спрос на аукционе на флоатер ожидаемо был высоким (158 млрд руб.) на фоне погашения выпуска ОФЗ-ПД на 150 млрд руб., однако Минфин отсек существенную часть заявок, продав бумаг на 42 млрд руб.: в планы министерства не входит существенное увеличение доли флоатеров в портфеле заимствований.

«Промсвязьбанк»

Спрос на аукционе на флоатер ожидаемо был высоким (158 млрд руб.) на фоне погашения выпуска ОФЗ-ПД на 150 млрд руб., однако Минфин отсек существенную часть заявок, продав бумаг на 42 млрд руб.: в планы министерства не входит существенное увеличение доли флоатеров в портфеле заимствований.

Среднесрочно риски дальнейшего снижения котировок классических ОФЗ сохраняются; по-прежнему отдаем предпочтение флоатерам в ожидании повышения ключевой ставки. Напомним, сегодня книгу по двум выпускам соберет Газпром капитал (AAA/AAA) (RUONIA + 130 б.п.). Ожидаем финальную премию на ~10 б.п. ниже.Грицкевич Дмитрий

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс